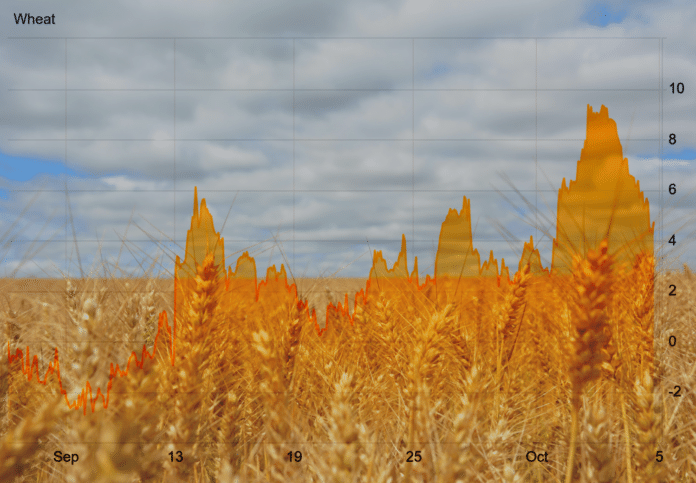

Prisene i det russiske hvetemarkedet har nådd det høyeste nivået siden slutten av juni, midt i forverrede tørkeforhold og nedjusterte produksjonsprognoser i verdens ledende eksportland.

Hveteprisen har steget med så mye som 4,3 % de siste to ukene, og er nå på det høyeste nivået siden 26. juni 2024. Dette skjer samtidig som situasjonen i Ukraina påvirker leveranser fra Svartehavet, melder S&P Global.

Den 3. oktober vurderte Platts, en del av S&P Global Commodity Insights, prisen på FOB Russland (“Free On Board-hvete”) med 12,5 % proteininnhold til 228,50 dollar per tonn for levering fra slutten av oktober til første halvdel av november.

Flere russiske regioner, deriblant Oryol, har nylig erklært unntakstilstand på grunn av ekstrem tørke. Dette skjer etter at flere regioner allerede har vært rammet av frost og ytterligere tørke siden tidlig i mai, noe som har redusert produksjonen av hvete for 2024-2025 og dermed eksportpotensialet for sesongen.

Russland forventes å høste 82,1 millioner tonn hvete i 2024-2025 og har som mål å eksportere 47 millioner tonn, ifølge Platts-data.

Handelsmenn rapporterer at tørken hemmer hvetesalget fra russiske bønder, noe som fører til redusert likviditet. Dette vil sannsynligvis også påvirke vinterplantingen for hvete i 2025-2026:

«Markedet går bare opp,» sa en russisk selger, men en annen la til: «Dette er en farlig situasjon for neste sesong. Det har ikke vært noe regn.»

Russiske eksportører presses til å redusere sendingene, noe som har ført til krav om eksportbegrensninger. Den russiske kornunionen har til hensikt å henvende seg til det russiske landbruksdepartementet med et forslag om å revidere metodikken for fordeling av eksportkvoten for den andre halvdel av sesongen.

– Korneksportene fra Russland overstiger rimelige parametere basert på sesongens eksportpotensial og etterspørsel i verden, uttalte unionen på Telegram den 2. oktober.

Les også: Frankrike opplever katastrofal hvetehøst – den verste på 40 år

Situasjonen i Ukraina, inkludert krigen og den russiske blokaden av Ukraina i Svartehavet, har også påvirket hvetehandelen. Egypt fortsetter å være en av de største kjøperne av russisk hvete, med et kjøp på 1,4 millioner tonn i september.

Egyptiske kjøpere fokuserer i økende grad på russiske priser, som anses som mer konkurransedyktige enn ukrainsk hvete. Den høyere proteininnholdige russiske hveten på 12,5 % ble priset til 236 dollar per tonn CIF Alexandria havn, sammenlignet med Ukrainas 11,5 % til 245 dollar per tonn den 2. oktober.

Ukraina har så langt eksportert 6 millioner tonn hvete denne sesongen, med 2,18 millioner tonn i september. De største kundene er Indonesia, Vietnam og Nederland. “Kjøpere foretrekker ikke ukrainsk hvete da den er dyrere,” uttrykte en lokal kjøper. “Også Asia og resten av Nord-Afrika ser mot Russland,” la en selger av ukrainsk hvete til.

Egypts statlige organ, GASC, jobber aktivt for å sikre hvete til rimelige priser, mens Saudi-Arabias GFSA har som mål å kjøpe minst 300 000 tonn hvete for desember 2024-januar 2025 den 4. oktober.

I tillegg forventes Marokko å kjøpe mer russisk hvete enn fransk denne sesongen, ettersom Frankrike, som tidligere var deres hovedleverandør, forventes å eksportere betydelig mindre på grunn av avlingsskader fra regn.

I Tyrkia venter møllere på en kunngjøring fra departementet om hvorvidt importen kan gjenopptas etter 15. oktober. Tyrkia innførte importforbud mot hvete fra juni til midten av oktober for å beskytte lokal produksjon.

Kjøpere forventer at forbudet vil bli utsatt til slutten av året på grunn av høye lokale hvete-lagre. “De har muligheten til å forlenge til slutten av året,” sa en melkemaker. “Lokal hvetepriser er høye og støtter ikke hvete-melks eksport positivt,” la en annen melkemaker til.

Andre steder har de rumenske og bulgarske hvete-markedene prøvd å konkurrere med russisk hvete. FOB CVB 12,5 % og 11,5 % har steget med 6,7 % de siste to ukene og er på sitt høyeste nivå siden 13. juni 2024. Handelsmenn forventer at forskjellen mellom de to opprinnelsene vil bli mindre i de kommende ukene. Forskjellen er for øyeblikket rundt 20 dollar per tonn for 12,5 % protein.

“Vi er for dyre,” sa en rumensk handelsmann og lat til: “Men nå som Russland er ute, vil sjansene våre forbedre seg.”

Russisk angrep på gresk bulkskip lastet med korn i Svartehavet